闭市时间倒计时:0 : 0 : 0

交易时间:工作日 9:30-17:00

闭市时间倒计时:0 : 0 : 0

交易时间:工作日 9:30-17:00

时间:2016-08-29 | 来源:米斗研究中心

分享到:

一、主要观点

LLDPE:

利多1. 石化库存正常偏低。2. 七月装置检修有所增加。3. 地膜市场将陆续重启,下游开工率将上升。

利空1. 期货升水现货。2.贸易商大量囤货,但下游的刚需有限,成交一般。

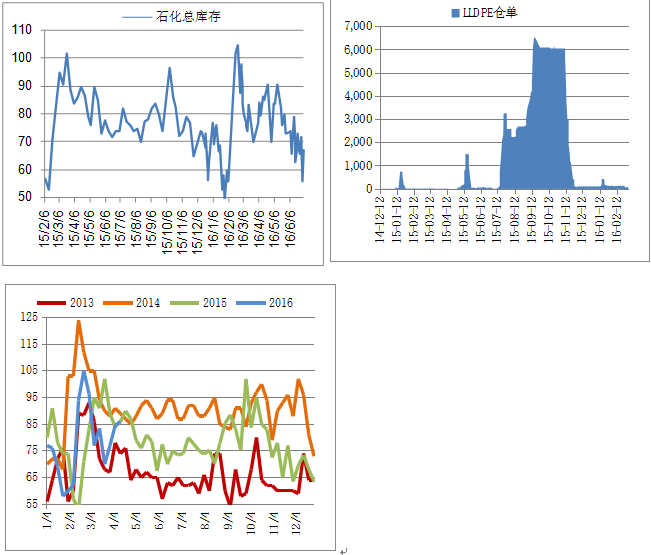

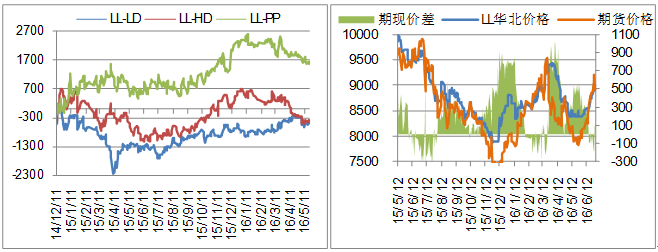

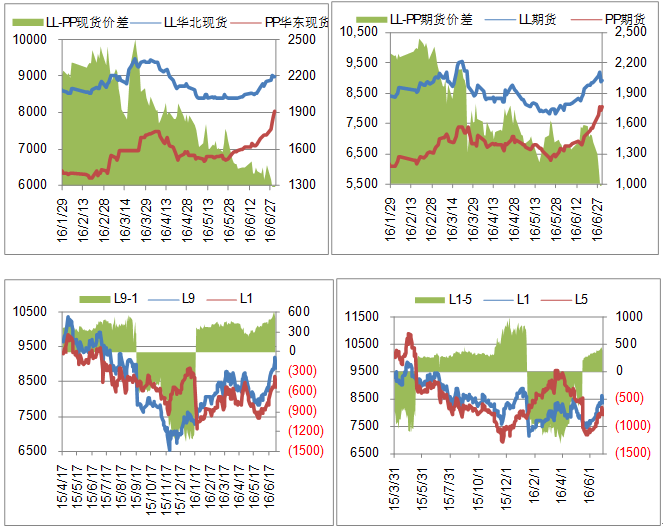

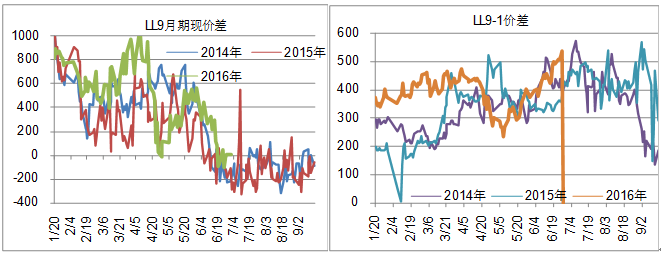

综述,上游原油走势震荡偏强,但对市场影响有限。供给方面,七月国内装置检修将增多,供应压力减小。进口方面,聚乙烯仍然倒挂,预计进口量变化不大。需求方面,七月份地膜市场将陆续重启,开工率将有所提高。目前石化库存处于正常偏低水平,但是贸易商大量囤货,需要关注下游对现货的消化情况。基差方面,期货升水格局,主要是受大宗商品整体上涨以及三季度的基本面利好提前释放的影响。期货大幅上涨,同时带动现货价格上涨。华北LL-LD和LL-HD价差继续走强,说明线性比高压和低压强,会导致装置多转产线性,线性的压力在提升。技术分析方面,L1609合约收于均线上方,下方支撑9000,仍有一定的上涨动能,但是从日K线来看,MACD指标红柱不断缩短,DIF和DEA两线在0轴上方有拐头向下的趋势,有回调迹象。重点关注大宗商品的整体走势以及现货库存流转情况。

至7月1日,L1609收于9055,月涨幅950元/吨。

二、产业链及现货市场分析

(一)产业链供需格局

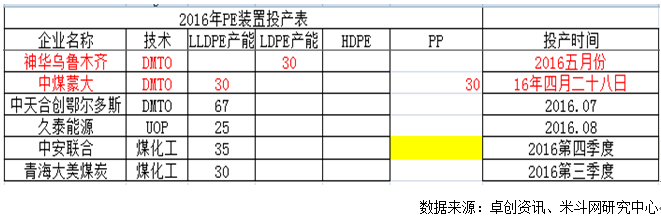

装置检修方面,6月国内装置检修量较少,损失总产量为9.02万吨(上月12.43万吨),其中线性损失为3.72万吨(上月6.79万吨)。预计7月份总损失量为12.83万吨,线性损失为7.53万吨。总体来看,7月的线性装置检修增多,供应压力比6月小。

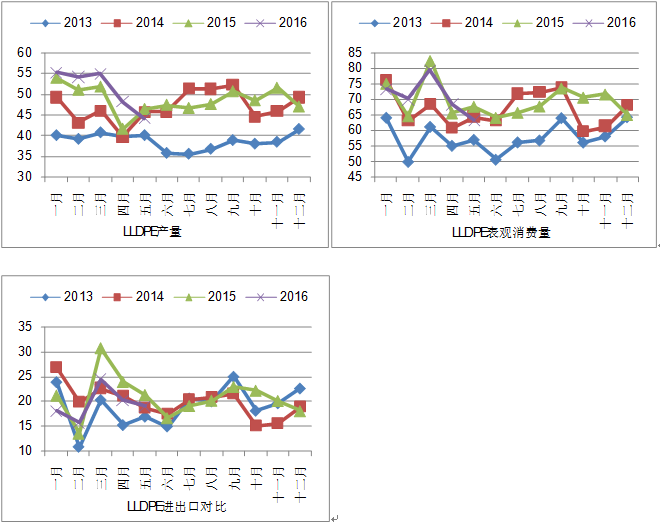

2016年5月国内PE产量约115.5万吨,累计总产量为592.31万吨。2016年5月产量环比增加2.52%,同比增加10.14%。其中LLDPE产量44.31万吨,LDPE产量19.3万吨,HDPE产量51.9万吨。

据海关统计,5月聚乙烯出口市场线性出口量大幅增加,其他品种环比减少。线性市场5月国外供应商对亚洲地区销售量削减,尤其是在与东南亚地区价差拉开后,推动了国内市场线性的出口积极性。

据海关统计,5月聚乙烯进口数据环比继续减少,符合上月预期。国内需求出现疲软趋势,国外市场价格优于中国市场等多重因素共同作用下,外盘供应压力不大,二季度通常是全年进口低峰期。因此,6月国内聚乙烯进口量仍会有减少可能。

(二)原油及单体价格走势

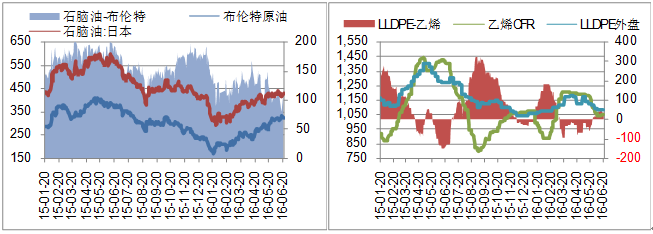

国际原油:目前原油呈震荡走势。截止7月1日,布伦特收于49.94,月涨幅0.01;WTI收于48.51,月跌幅0.32。

亚洲乙烯价格反弹。截止6月30日,CFR东南亚收1095,涨40;CFR东北亚收1125,涨45。

国内线性市场价格坚挺,交投一般。截止7月1日,华北低端价格为9000,月涨幅600;华东主流价格9150,月涨幅350。

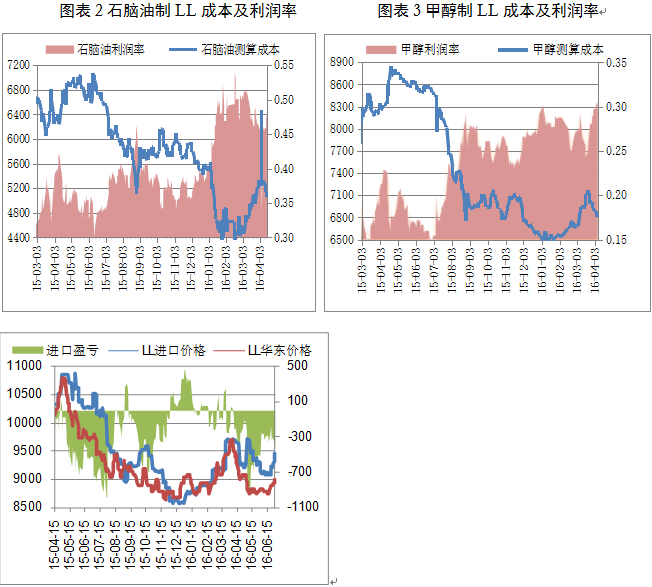

(三)成本利润

目前,石脑油制LLDPE的测算成本为5800左右,石脑油利润率为36%;甲醇制LLDPE的测算成本为6900左右,利润率为25%。

进口方面,进口聚乙烯倒挂,进口盈亏有所扩大,为-450。

(四)下游需求

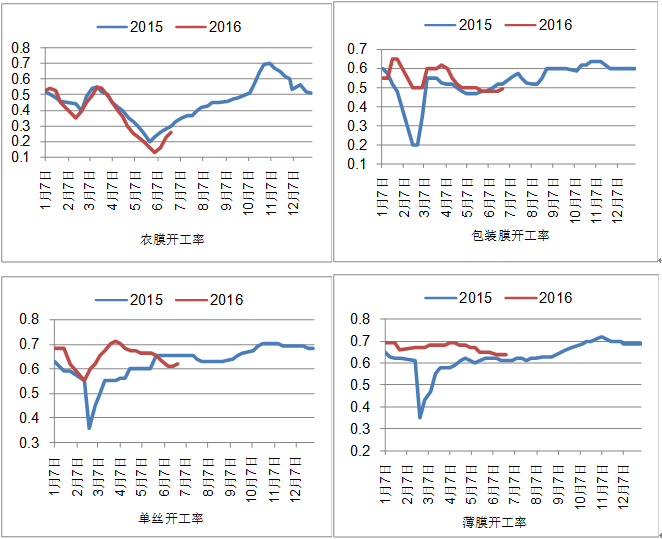

需求方面:以农膜生产来看,进入7月份农膜市场预计将陆续启动,棚膜厂家订单、开工相较6月份预计将增加,但受近期原料高价影响,厂家的备货较为谨慎,主要以刚需为主。

三、库存及仓单

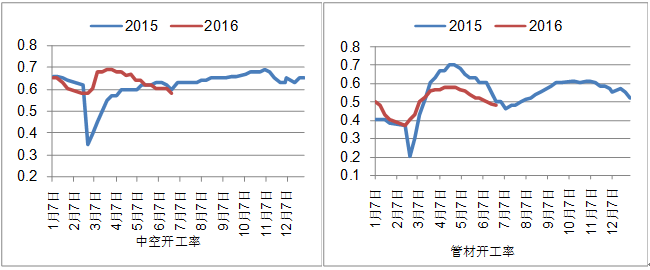

目前石化库存正常偏低,截止上周五,石化库存为67。LLDPE仓单为63。

四、套利分析

目前,塑料期货由贴水转为升水格局。截止7月1日,LLDPE基差为-55,LL9-1价差为515。主要是受大宗商品整体上涨以及三季度的基本面利好提前释放的影响。期货大幅上涨,同时带动现货价格上涨。LL9-1价差为515。华北LL-LD和LL-HD价差继续走强,说明线性比高压和低压强,会导致装置多转产线性,线性的压力在提升。

【版权与免责声明】

1.凡本网注明“来源:米斗网”的所有文字、图片、音视和视频文件,版权均为米斗网独家所有。如需转载请与0571-87661392联系。任何媒体、网站或个人转载使用时须注明来源“米斗网”,违反者本网将追究其法律责任。

2.米斗网所收集的部分公开资料来源于互联网,转载的目的在于传递更多信息及用于网络分享,并不代表本站赞同其观点和对其真实性负责,也不构成任何其他建议。

3.米斗网所提供的信息,只供参考之用。本网站不保证信息的准确性、有效性、及时性和完整性。

4.如果您发现网站上有侵犯您的知识产权的作品,请与我们取得联系,我们会及时修改或删除。

本文地址: login.midou888.com/news/info/id/204.html

关注米斗网,更有料!

关注米斗网,更有料!