闭市时间倒计时:0 : 0 : 0

交易时间:工作日 9:30-17:00

闭市时间倒计时:0 : 0 : 0

交易时间:工作日 9:30-17:00

时间:2017-07-05 | 来源:米斗研究中心

分享到:

导读

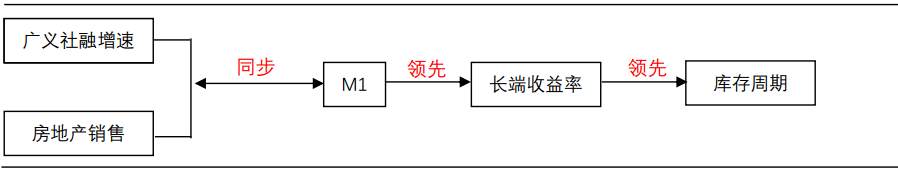

我们判断再库存周期拐点将要来临的三点原因:

1、房地产投资下行周期,货币派生能力减弱;同时,广义社融增速拐点来临,经济总量受到抑制,进而降低实体经济活力,工业部门再库存能力下滑;

2、部分工业部门库存经历了去年再库存周期后,整体库存已经恢复至正常水平,在当前预期回报率可能转弱情况下,工业部门再库存意愿减弱;

3、居民可支配收入短期内增长乏力,在没有消费刺激政策情况下,终端消费疲软的情况可能难有改善;与此同时,高储蓄率和资产配置不均衡,使得居民购买力下降;同时,部分行业消费政策刺激退出,进一步拖累终端消费意愿。

我们预计,终端消费疲软将自下而上首先推高中间商库存,驱动中游产出放缓和产成品库存累积,进而最终驱动上游产出下滑。

摘要

库存更多的表现为一种生产和需求错配后的结果,随着工业产出的修复,一部分沉积在生产企业变为产成品库存,一部通过销售等渠道变为中间商库存,而中间商库存只能通过终端消费来化解。当前,多数产业链下游反映新增订单和往年同期较差,我们认为,这是再库存超预期和终端消费疲软共同作用的结果。

从产业链利润分配来看,目前中上游利润难以向下游传导。我们认为,这将首先推高中间商库存,再驱动中游产出放缓和产成品库存累积,进而最终驱动上游产出下滑,再库存周期或许在下半年临近尾声。

具体来看,房地产作为下游终端消费的主力军,对包括塑料制品在内的制造业需求变化影响深远。以资金流向为切入点来看,资金以贷款形式流向居民端,居民加杠杆买房后资金流入开发商手中,最终被用于购买土地以及房地产投资再开发,进而推动中上游产出,而下游终端消费却对资金缺乏足够的吸引力。

现在的情况是,上游生产端的投资惯性还在,但是受制于广谱利率抬升和广义社融增速拐点的出现,经济总量存在下行趋势,传导到实体经济只是时间的问题。一方面,当前我们观测到广谱利率的上行,从历史统计来看,这将会传导至居民个人按揭贷款利率,使得居民加杠杆购房的成本提升,进而从成本端拖累房地产需求。另一方面,房地产作为“周期之母”是国内货币派生、信用创造的核心力量。然而,自去年十月开始的房地产调控政策对房屋销售已经产生明显拖累作用,而地产销售的下滑会驱动货币乘数下行,降低全社会货币派生能力,进而抽紧实体经济流动性。

基于以上分析,笔者预计,一方面,短期内劳动者报酬难以出现明显上升,居民购买力增长缓慢,将会衍生出下游倒逼中游生产放缓的倾向;另一方面,随着房地产调控政策陆续出台,房地产投资在下半年或许降温,加之基建投资预算下行和中游库存逐渐升高,中游需求转弱将会倒逼上游生产放缓。简而言之,终端消费的走弱将会自下而上抑制中上游工业企业部门产出。在下半年宏观偏弱的判断下,聚焦到塑料制品相关产业来看,也面临再库存拐点的危机。一方面,部分企业补库存力度较强,如汽车行业、食品制造业等,中间商库存出现明显上升;另一方面,汽车行业“购置税减半”等消费刺激政策减弱,疲软的消费将首先推高中间商库存,再传导至上游生产的放缓。

正文

再库存周期可能已经来临

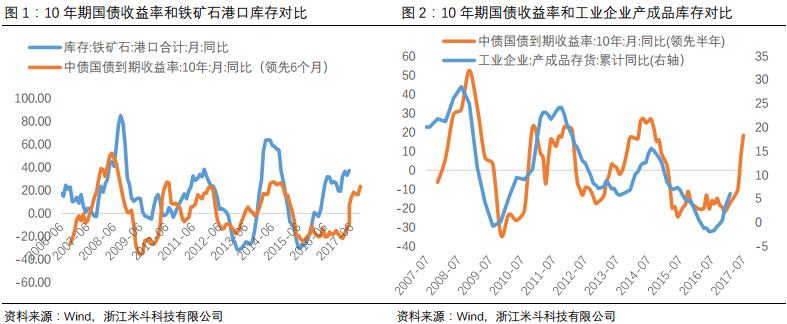

从长期来看,企业补库存意愿的提升主要来自对未来预期回报率抬升的预期。从本质来看,任何一种商品的库存都是由资金所堆积而成,因此,成本概念是始终贯穿库存管理的核心。在成本固定的情况下,商品价格的上涨、资金收益率的抬升会驱动企业产生再库存的意愿。可以观察图2的十年期国债收益率增速和工业企业产成品增速走势对比(作图时采用主次坐标,因此指标变化幅度存在区别,但是在走势拐点上一致性较强),发现两者走势高度相关,且预期回报率领先库存周期约半年,这和我们的判断相互印证。

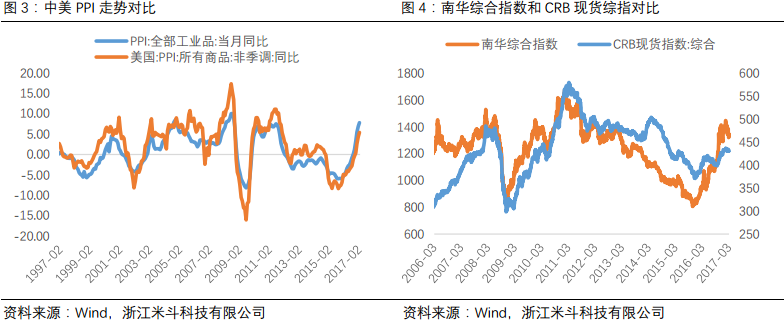

同时,上游生产资料库存周期和经济周期(这里我们以长期收益率走势来代表经济周期)联系更加紧密。从图1铁矿石港口库存和十年期国债收益率增速对比可以发现这一联系,这可能和上游生产资料产品同质性较强有关,并且存在较好的可贸易性、流通性,使得其被广泛的应用于工业生产,因此和经济周期波动联系更加紧密。自1996年起,我国放开了国际收支经常项下的货币兑换,以美元计价的可贸易品便可自由交易,如铁矿石、铜、铝、锌、原油等生产资料,这也使得中国和美国PPI走势趋同,两大经济体间工业周期性联系更加紧密,观测图3中美PPI走势对比可以发现这一联系。同时,这也印证了上文我们提出的猜想,即上游生产资料多为可贸易品,市场集中度高,为此和经济周期联系紧密。此外,2016年的补库存现象在美国和中国两大主要经济体中出现明显迹象,但是,中国的补库存周期较为领先,且力度较强,这也反应在国内价格涨幅稍强于海外价格,从图4可以发现这一现象。

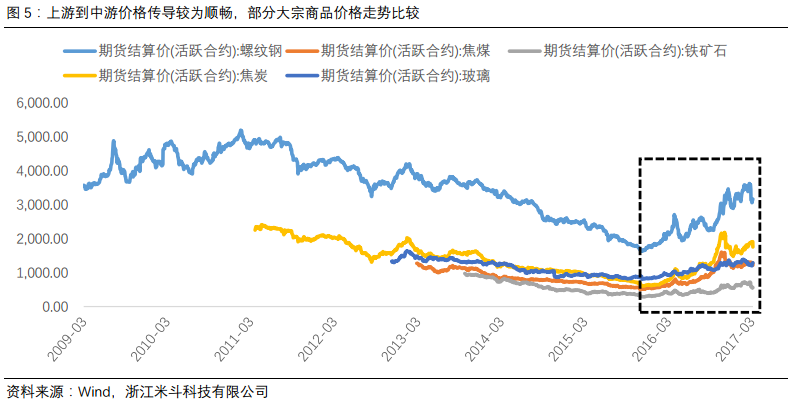

再库存周期下,推升了工业品价格的估值,中上游利润较为顺畅。2016年,包括铁矿、螺纹钢、焦煤焦炭等工业品价格出现了明显涨幅。同时,我们注意到,上游生产资料价格向中游传导较为顺利,主要表现为上游的铁矿石、焦煤焦炭价格和中游的钢铁、玻璃等价格涨幅趋势一致,观察图5中黑框部分可以发现这一现象。对中游来讲,去年受基建和房地产投资增速上行影响,叠加再库存周期,共同推动了中游需求的回升;因此,上游生产资料价格上涨带来的成本压力较好的被中游新增需求所化解,中游工业企业一方面通过提高现有设备的产能利用率来扩大产出,以满足新增需求;另一方面,中游企业盈利能力好转的情况也驱动其了再投资意愿的上升。下文我们将论证这一猜测。

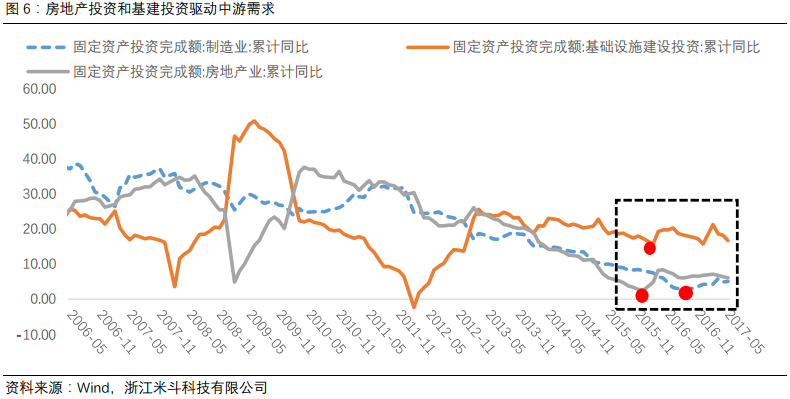

2016年基建投资出现小幅改善,房地产固定资产投资增速出现筑底回升迹象;同时,制造业固定资产投资增速企稳回升落后于基建和房地产固投。从数据上看,房地产业固定投资完成额累计同比增速在2015年12月达到近两年低点,录得2.50%的增速;紧接着,基础设施建设固定投资完成额累计同比增速在2016年2月也达到近两年低点,录得15.71%的增速。随后,在约半年后,制造业固定投资完成额累计同比增速也触底反弹,在2016年8月录得2.80%增速后开始走强,并在今年5月达到5.10%的增速。首先,比较容易理解的是,基建和房地产投资增长驱动了对中游钢铁、水泥、玻璃等生产资料需求的增长,进而衍生出对生产资料原材料的需求,使得上游价格向中游传导较为顺畅。其次,中游受企业利润的改善,一方面通过提高现有设备的产能利用率来扩大产出,以满足新增需求;另一方面,在中游企业盈利能好转的情况下也驱动其了再投资意愿的上升,这也是为什么制造业固投增速企稳回升稍稍落后于房地产和基建固投的原因。

但是,下游承接能力相对较弱,终端消费疲软,使得中游利润向下游传导较差。主要表现为居民消费能力转弱:一方面,城镇居民可支配收入下滑,另一方面,居民加杠杆买房,资产配置不均衡;同时,房价上行带动房租等生活成本提升,共同使得居民实际消费能力减退。

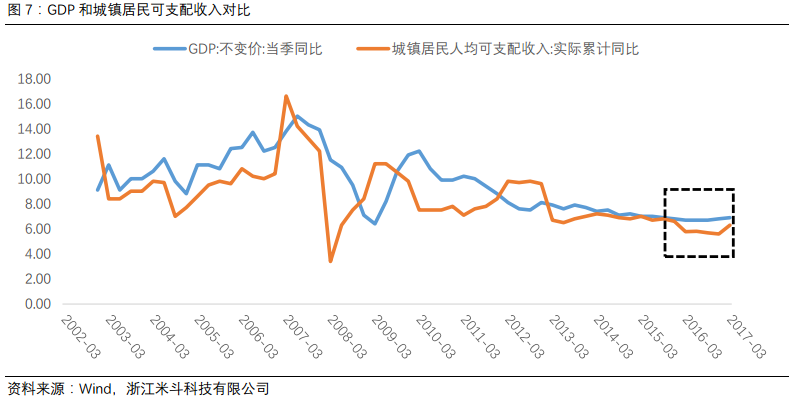

首先,从长期来看,我们认为,居民购买力增长缓慢。从图7中我们发现,扣除通胀等价格因素后,2016年居民可支配收入和GDP走势呈现裂口扩大的趋势,显示居民购买力衰退,也从侧面说明消费对拉动经济增长贡献不大,国内经济增长可能更多的仍旧来自于投资驱动。从具体数据来看,城镇居民人均可支配收入实际累计同比增速从2015年3月开始出现下滑,从7.00%增速一路下滑到2016年12月的5.60%,而在此期间,GDP不变价当季同比增速仅从7.00%下滑至6.80%。

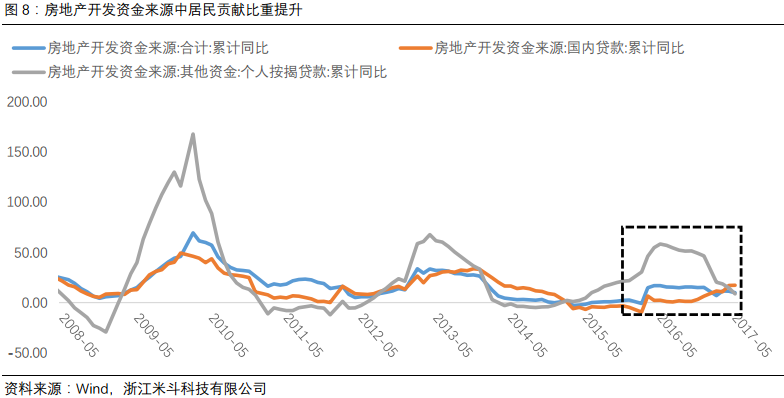

其次,居民资产配置不均衡,房地产投资比重大增。居民作为消费主力军,对终端消费贡献占比巨大。然而,2016年居民中长期贷款增幅明显,居民加杠杆买房成为普遍现象,这和图8中房地产开发资金来源中个人按揭贷款比例提升相互印证。从数据上看,2016年5月房地产开发资金来源中个人按揭贷款累计同比增速达到近三年高点,录得58.50%的高增速,较年初增速增长约28.10%。

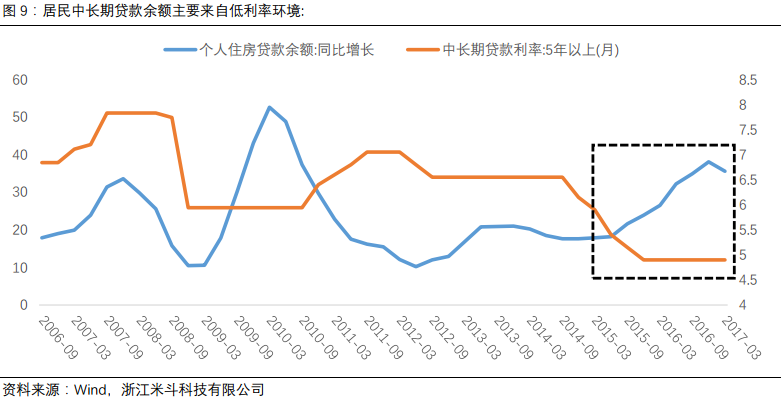

究其原因,居民中长期贷款余额的增长主要受到低利率环境的影响,廉价的资金成本成为居民加杠杆购房的基础。2015年3月到2016年12月,个人住房贷款余额同比增速从17.90%快速增长到38.10%,增幅约20.2%,而中长期贷款利率(月度)却从5.90%下跌到4.90%,跌幅约1.00%,从图9可以观察到贷款利率和房贷增速呈反比走势,也印证了我们的结论。另外,以资金流向为切入点来看,资金以贷款形式流向居民端,居民加杠杆买房后资金流入开发商手中,最终被用于购买土地以及房地产投资再开发,进而推动中上游产出,而下游终端消费却对资金缺乏足够的吸引力,因而终端实际消费动力减少,再次印证了中上游和下游间利润传导并不顺畅这一结论。

具体来看,房地产作为下游终端消费的主要板块,对塑料制品需求的变化影响深远。2016年,房地产市场火热。首先,房地产销售好转是一种经济现象,直接反应了房地产需求的好转;而居民购房需求分为投机性需求和住房性刚需。投机性需求的增长受到价格上涨的带动,而房价上涨本身又刺激了投机性购房的需求的扩张;其次,房地产周期的衰退、复苏主要来自利率、信贷周期的循环,两者结合紧密。具体来看,2014年下半年至2016年的货币宽松使得市场流动性充足,资金成本低廉,而低利率环境压低了资产的预期回报率,即“资产荒”,加杠杆成了资本市场主旋律。从图10中我们观测到,当前十年期国债收益出现明显回升,从历史走势来看,广谱利率上行或将推高中长期贷款利率。在此情况下,居民加杠杆购房成本将会上升,进而抑制居民购房需求,驱动房地产周期下行。

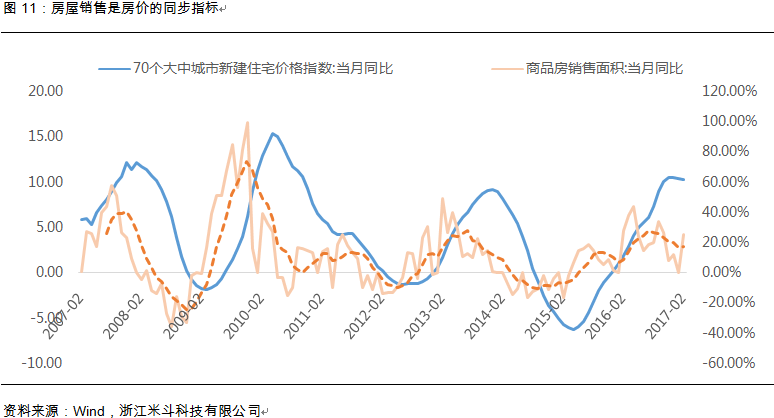

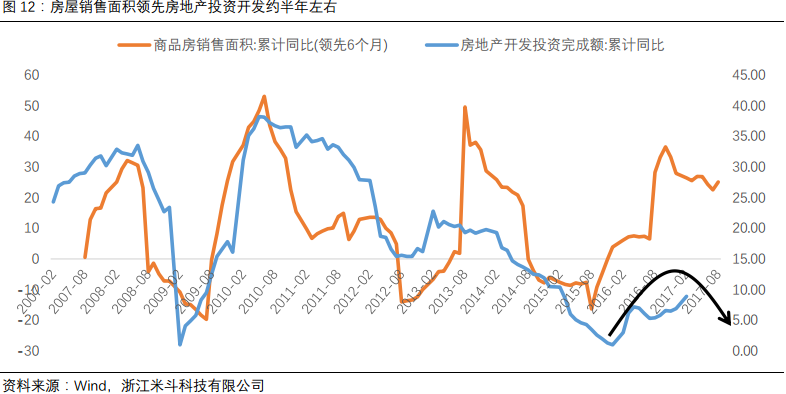

同时,房地产调控政策出台,进一步抑制需求。房地产作为“周期之母”,是国内货币派生、信用创造的核心力量。然而,自去年十月开始的房地产调控政策对房屋销售已经产生明显拖累作用,而商品房销售面积对房地产投资开发增速存在六个月的领先性,预示着下半年房地产投资增速或有所回落。更重要的是,房地产销售的下滑会驱动货币乘数下行,降低全社会货币派生能力,进而抽紧实体经济流动性。

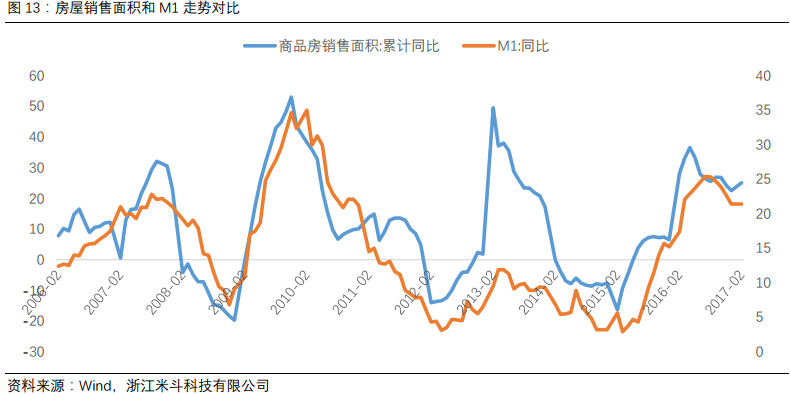

从指标上来看,M1代表企业活期存款,反应了一定时期内企业流动性的充裕程度,因此对实体经济强度有一定的表征性作用。从图13我们观察到,M1和房屋销售面积增速走势一致,这反应了房地产对货币派生、信用创造的作用。因此,随着房地产周期的下行,预计M1在后期将会有所回落。

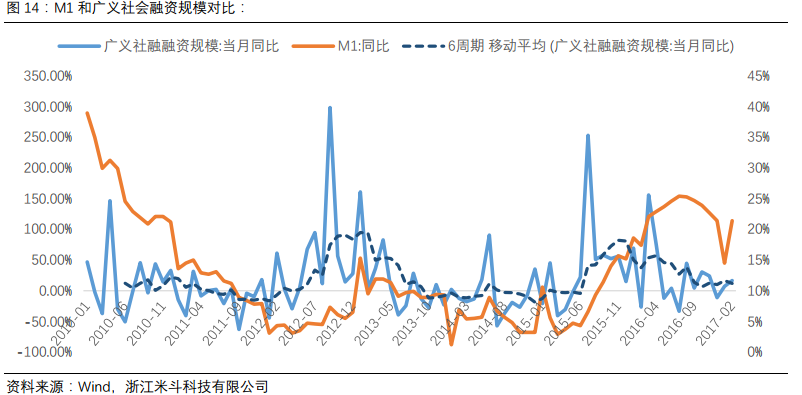

同时,我们注意到,广义社会融资规模增速拐点可能已经出现。我们将统计局给出的社会融资规模数据和地方政府融资规模之和作为广义社融规模,与M1同比增速进行对比,发现两者走势趋同。值得一提的是,从6个月的移动平均的广义社融同比增速来看,其下行拐点可能已经出现,也代表着实体经济总量的收紧,进而驱动M1同比增速下行,传导至实体的下行只是时间问题。

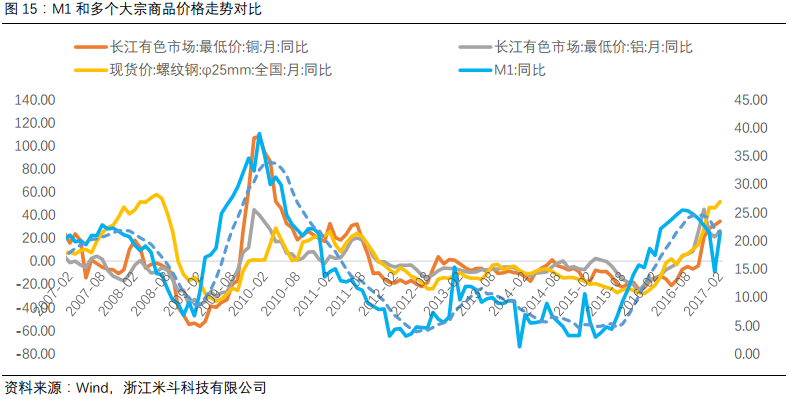

另外,从图15中我们观察到,M1和多数大宗商品价格走势一致。根据上文的分析,我们对M1下行的判断做了两条逻辑的验证:1、房地产周期下行,拖累全社会货币派生能力,带动M1下行;2、广义社融增速拐点已现,实体承压,驱动M1下行。更进一步,我们拿M1和多个大宗商品价格走势趋势变化进行对比,发现其走势高度相关。基于以上的判断,我们预计伴随着M1的回落,大宗商品下半年将承压下行。

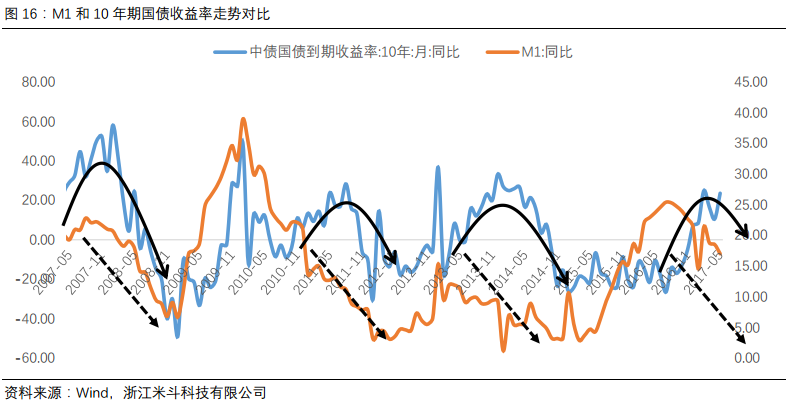

最后,M1的下行又将驱动长端利率的下行,进而驱动工业部门再库存周期的结束。在图16中,我们拿M1和十年期国债收益率进行对比,发现在近10年中,每一轮M1增速的下行都伴随着长端收益率的先扬后抑,且长端收益率的上涨时期大概在半年至一年左右。换言之,M1下行伴随着长端收益率的先扬后抑,领先约半年至一年左右。笔者认为,这可能是因为在M1下行初期,企业仍有再库存(被动补库)和投资热情,对资金需求并没有快速回落,长端收益率维持高位;而在M1下行后期,实体活力衰退迹象逐渐明显后,包括一些中观数据的确认后,企业投资热情减弱,资金需求转弱,长端收益率转而下行。

同时,我们认为,中国目前可能不具备全面加息的条件,结构化问题仍是经济发展所面临的重要问题。2017年经济工作重心仍将围绕“三去一降一补”展开(去杠杆、去库存、去产能、降成本和补短板)。因此,在考虑国内经济增长动力和美联储加息节奏博弈之间,央行货币政策的重心依旧在“保汇率”和“保利率”之间徘徊。当经济企稳,内生增长动力尚可时,央行可能紧跟美联储加息节奏,保持汇率稳定,防止资本过度外流;另一方面,当汇率稳定时,央行可能继续维持中性货币政策,来调节经济增长动力。

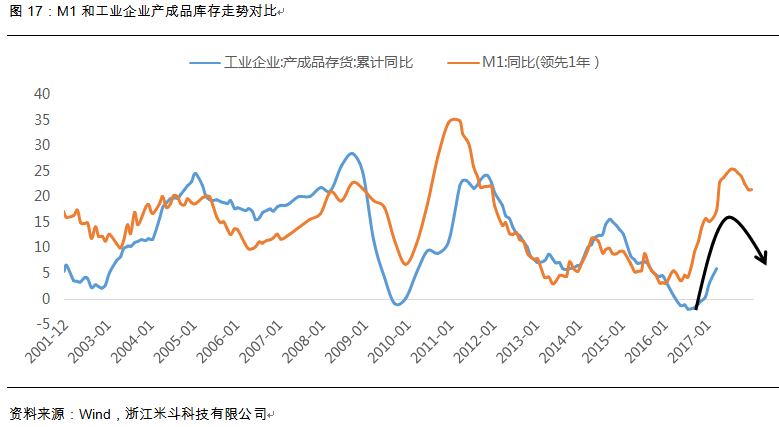

因此,基于以上分析,我们观察到,当前M1同比增速从2016年7月的25.40%开始回落,这将最晚在一年后传导至长端收益率下行,进而驱动工业部门再库存周期结束,而长端收益率领先工业部门库存周期半年,即再库存周期可能会在M1下行后一年至一年半内结束,即2017年7月至2018年1月。观察图17中M1同比增速和工业企业产成品库存走势对比,我们发现M1走势领先于库存周期约一年至一年半左右,这与我们的判断相一致。

结论

基于上述分析,笔者预计,一方面,短期内劳动者报酬难以出现明显上升,导致居民购买力增长缓慢,同时伴随着部分行业消费刺激政策的退出,终端消费需求将有所弱化,这将会衍生出下游弱需求倒逼中游生产放缓的倾向;另一方面,随着房地产调控政策陆续出台,房地产投资在下半年或许降温,加之基建投资预算下行和中游库存逐渐升高,中游需求转弱将会倒逼上游生产放缓。简而言之,终端消费的走弱将会自下而上抑制中上游工业企业部门产出,或由被动补库转为主动去库。

另外,房地产销售下滑降低社会货币派生能力,同时,广义社融增速拐点已现,使得M1拐头向下。而M1反应实体强度,在下行周期中,M1的下行领先预期回报率约半年至一年,而预期回报率下行领先库存周期约半年。因此,我们预计在M1出现下行趋势一年至一年半内,再库存周期可能结束。

在下半年宏观偏弱的判断下,聚焦到塑料制品相关产业来看,也面临再库存拐点的危机。一方面,部分企业补库存力度较强,如汽车行业、食品制造业等,中间商库存出现明显上升;另一方面,汽车行业“购置税减半”等消费刺激政策减弱,疲软的消费将首先推高中间商库存,再传导至上游生产的放缓,关于塑料相关行业的情况笔者在上一篇报告《拨云见日,弱补库周期下的塑料制品行业》中已经做了详细分析,这里不再赘述。

----------------------------------------------------------------------------------------------

关于周期的研判始终是贯穿经济研究的核心,如基钦周期、朱格拉周期、库兹涅茨周期以及康德拉季耶夫周期等。虽然部分周期的循环可能已经超越学者的生命周期,但对于周期奥义的追寻永远不会停止,从古至今,亦是如此。最后,附上《周易•系辞》中的一段,向对周期研究孜孜不倦的学者致敬。

仰以观于天文,俯以察于地理,是故知幽明之故。

原始反终,故知死生之说。

----节选《周易•系辞》

----------------------------------------------------------------------------------------------

【版权与免责声明】

1.凡本网注明“来源:米斗网”的所有文字、图片、音视和视频文件,版权均为米斗网独家所有。如需转载请与0571-87661392联系。任何媒体、网站或个人转载使用时须注明来源“米斗网”,违反者本网将追究其法律责任。

2.米斗网所收集的部分公开资料来源于互联网,转载的目的在于传递更多信息及用于网络分享,并不代表本站赞同其观点和对其真实性负责,也不构成任何其他建议。

3.米斗网所提供的信息,只供参考之用。本网站不保证信息的准确性、有效性、及时性和完整性。

4.如果您发现网站上有侵犯您的知识产权的作品,请与我们取得联系,我们会及时修改或删除。

本文地址: login.midou888.com/news/info/id/774.html

关注米斗网,更有料!

关注米斗网,更有料!