闭市时间倒计时:0 : 0 : 0

交易时间:工作日 9:30-17:00

闭市时间倒计时:0 : 0 : 0

交易时间:工作日 9:30-17:00

时间:2017-08-22 | 来源:米斗研究中心

分享到:

前言

从长周期来看,随着国内煤化工的不断深入发展,在充分发挥煤炭资源优势的基础上,我国低成本的煤制聚烯烃自2014年以来不断的冲击市场,进而引发了聚烯烃市场的充分竞争,最终导致我国聚烯烃进口依存度的持续下降,而这将是“不可逆”的长期发展趋势。

从数据上来看,2014年至今,我国聚丙烯对外依存度从20.33%下降至13.34%,聚乙烯对外依存度从46.44%下降至43.34%,而期货对标品聚丙烯拉丝和线性低密度聚乙烯的对外依存则更低。然而,将时间周期缩短,我们注意到,例如2015年初和2017年初,我国聚烯烃进口市场都迎来了一波近乎“天量”的远洋货物到港,无论PE还是PP都达到了百万吨的单月进口增量。

那么,试问,长短周期视角切换下,聚烯烃进口量的增减到底受到了哪些因素的影响,以及在这些周期中,边际的进口量增减又对市场造成了怎样的冲击,还有他们的传导路径又是怎么样的,这或许是值得深思和细细探究的问题。

聚烯烃内外盘价差波动的研究结论:

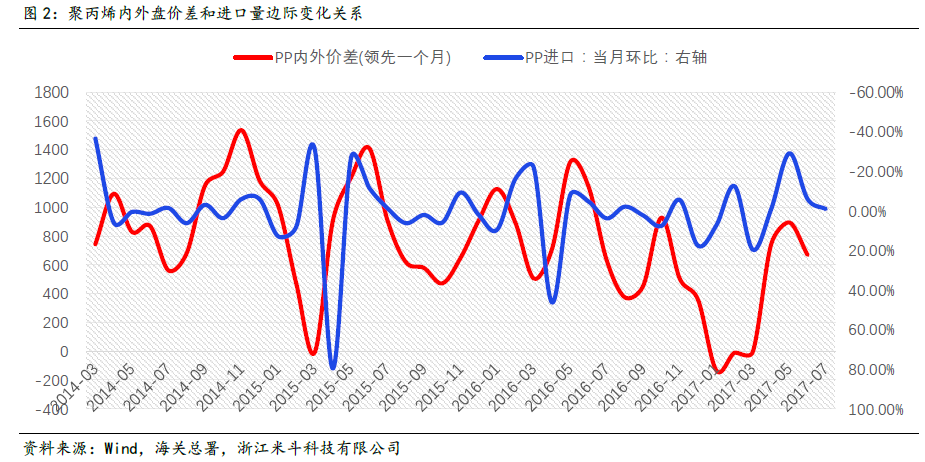

首先,从趋势上来看,在月度的时间尺度上,聚烯烃内外盘的价差领先进口量环比变化,两者趋势高度相关,即当内盘价格涨幅快于外盘,或者内盘价格持续顺挂(高于)外盘后,聚烯烃进口量也会在后期出现明显增加,反之亦然。同时,我们注意到,内外盘价差和进口量的领先周期平均约一个月,这可能与贸易商进口合同签订至货物到港需要约一个月的货运时间周期有关。

其次,在此基础上,笔者综合研究了PE和PP两个品种,并进行了对比,针对两者进口量差异幅度的变化、两者期货价差变化以及两者内外盘价差幅度差异的波动进行了详细检查。研究发现,PE内外盘价差与PP内外盘价差的差异幅度的波动,直接导致了PE和PP进口量差异幅度的波动,即“PE内外盘价差-PP内外盘价差”的幅度变动负相关与“PE进口量-PP进口量”的差异幅度的变化。

另外,PE内外盘价差与PP内外盘价差的差异幅度变化,也会传导至PE期货和PP期货价差幅度的相应波动。这之间的传导路径或许是通过内外盘价差导致进口差异,进而导致期货价差的差异波动。

最后,经过对比发现,PE和PP进口量差异的幅度变化和PE与PP期货的价差波动并不存在牢固的正相关或负相关,即“PE和PP进口量差异的幅度变化并不能直接传导至PE-PP期货价差波动”。笔者认为,这是由于PE-PP期货价差的波动存在多条影响路径,例如两者基差变化差异、需求差异、库存差异等因素导致的其他路径传导,而进口增量对PE-PP期货价差的传导只是其中一条路径。

但是,经过研究发现,PE-PP进口量差异对PE-PP期货价差的传导在单边价格趋势下跌的过程中多数时间是有效的;而在单边价格上涨的趋势中,从进口量之差到期货价差的传导多数时间是无效的。笔者猜测,这可能是因为在趋势性下跌过程中,行业存在去库存过程,边际的进口增量对市场的影响会有所加强;而在价格上涨过程中,行业存在补库存进程中,边际的增量被投机性需求和刚性需求化解,进而弱化了供给端边际的压力。

*注1:本文中,对上述研究结论的判断是基于月度的时间尺度,所有日度或者周度频率的数据都经过了平均的拟合。

*注2:本文中,聚烯烃的内外价差计算方法,笔者采用了外盘价格减去内盘价格的算法。因此,当内外价差扩大时候,显示外盘相对强势,倒挂幅度有所扩大;反之,当内外价差缩小时候,显示内盘相对强势,顺挂幅度有所扩大。

一、内外盘价差领先聚烯烃进口边际变化

首先,全球市场下货源供需平衡状态的变化对我国聚烯烃进口量存在一定程度的影响。

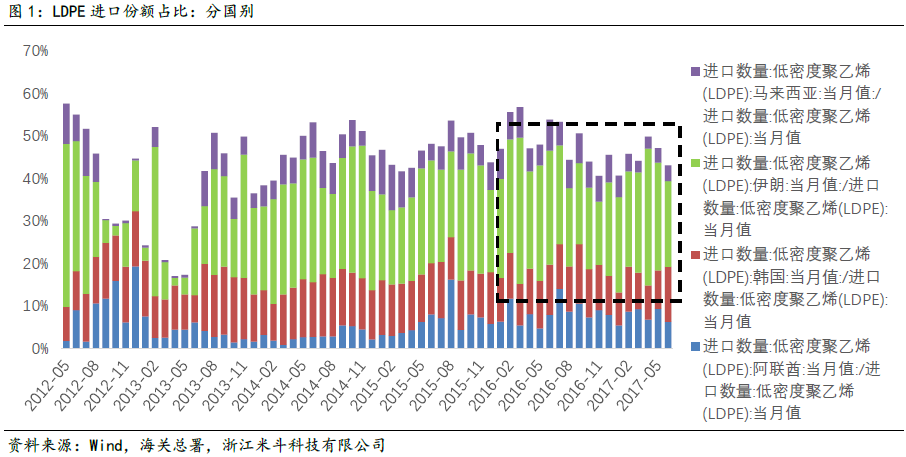

通俗的讲,主要是指受海外市场供需平衡变化的影响,导致我国聚烯烃品种进口量出现相应的波动。以聚乙烯品种中的LDPE为例,从全年来看,2016年1-12月我国LDPE净进口约198万吨,累计同比增幅-6.59%,出现了一定程度的下滑;其中,来自伊朗的货物占比约25%,属第一位。从单月的角度来看,自2016年6月至2016年11月这六个月间,来自伊朗的LDPE进口份额占比从27%下滑至15%,而进口份额占比的下滑很大程度上来自进口绝对量的下滑,而非其余LDPE进口国占比的增加。从伊朗LDPE进口的绝对量来看,2016年6月我国从伊朗进口LDPE约41753吨,而到了2016年11月,这一数据下滑至仅27990吨,降幅约13763吨。而这部分减少的伊朗LDPE更多的销往了欧美、印度等国家,主要是受当地经济复苏,新增需求好转的影响,进而减少了伊朗对中国的LDPE出口。

其次,内外盘价差的顺挂、倒挂从很大程度上决定了我国聚烯烃进口量的边际变化趋势。

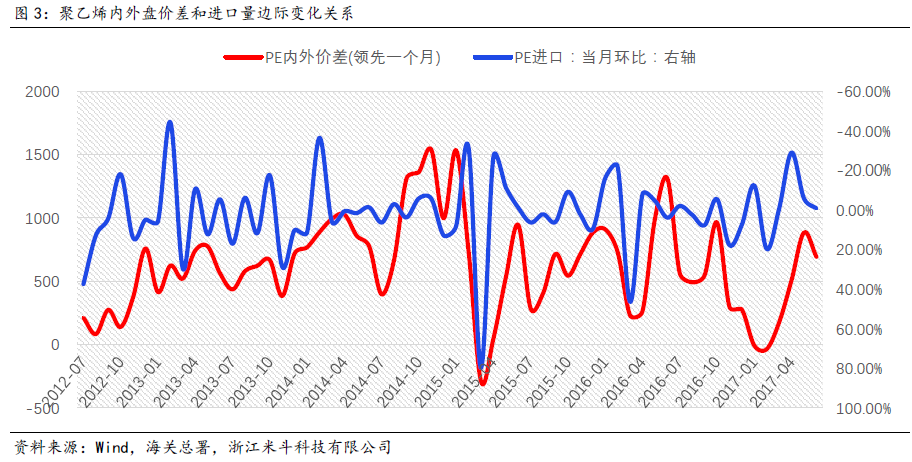

上文中,图2和图3分别描述了聚丙烯和聚乙烯内外盘价差和进口量变化趋势的关系。其中,对聚烯烃进口量进行了月度的环比处理,通过百分比形式来代表月度边际的变化趋势。另外,以期货主力的收盘价格来代表内盘聚烯烃价格;而PE的外盘价格笔者采取了LLDPE的CFR中国价格,时间周期为2012年7月至2017年6月共计60个月度数据;PP采取了均聚聚丙烯的CFR远东价格,时间周期为 2014年3月至2017年6月共计40个月度数据。在此基础上,通过外盘减去内盘聚烯烃价格来代表内外盘的价差,且图2和图3中的聚烯烃内外价差已经向右平移了一个月,以此来代表内外盘价差对进口量的领先周期性。

我们发现,两者的走势存在高度的相关性,即当聚烯烃内盘价格涨幅快于外盘,或者内盘价格持续顺挂(高于)外盘后,聚烯烃进口量也会在后期出现明显增加;反之,当聚烯烃内盘价格涨幅慢于外盘,或者内盘价格持续倒挂(低于)外盘后,聚烯烃进口量也会在后期出现一定程度的减少。

比较记忆犹新的例子,应该是2016年12月到今年年初近乎“天量”的进口聚烯烃到港,而这一切很大程度上是在聚烯烃内盘顺挂外盘后,受进口套利窗口打开影响,来自世界各地的低价货源纷纷涌入国内市场,如俄罗斯、巴西等地。

从数据上看,2016年12月和2017年1月国内聚烯烃价格涨幅明显,远超外盘美金价格。因此,在随后的1-2月间,我们看到:2017年2月和3月聚乙烯单月进口量分别录得约100万吨和112.3万吨,同比增幅约51.98%和9.99%;同时,2017年2月和3月聚丙烯单月进口量分别录得约50.2万吨和49.8万吨,同比增幅约80.17%和22.33%。这和我们的观点相互印证。

整体而言,我国聚烯烃品种的进口量变化受到了全球市场下货源供需平衡的影响、市场预期的影响、以及内外盘价差等多重因素的影响。

二、内外盘价差、进口量以及PE-PP基差的三角关系

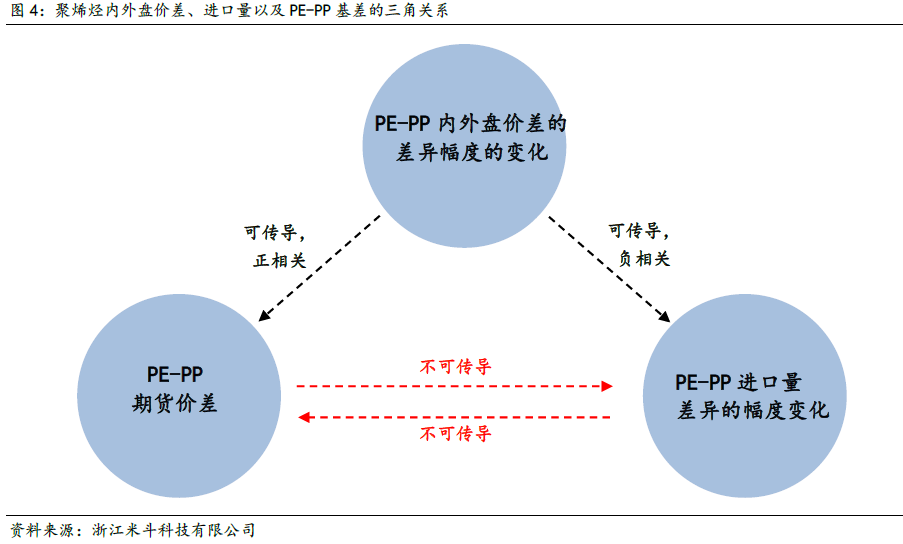

在此基础上,笔者综合研究了PE和PP两个品种,并进行了对比,针对两者进口量差异幅度的变化、两者期货价差变化以及两者内外盘价差的差异幅度的波动进行了详细检查。

研究发现,PE内外盘价差与PP内外盘价差的差异幅度的波动,直接导致了PE和PP进口量差异幅度的波动,即“PE内外盘价差-PP内外盘价差”的幅度变动负相关与“PE进口量-PP进口量”的差异幅度的变化。

此外,PE内外盘价差与PP内外盘价差的差异幅度变化,也直接导致了PE期货和PP期货价差幅度的相应波动。但是,PE和PP进口量差异的幅度变化和PE与PP期货的价差波动并不存在牢固的正相关或负相关,即“PE和PP进口量差异的幅度变化并不能直接传导至PE-PP期货价差波动”。

具体三角关系见下图:

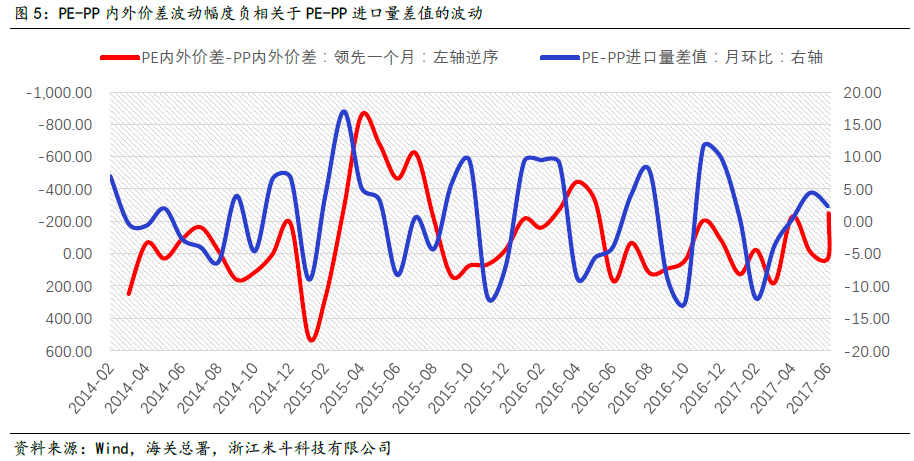

首先,我们来验证PE-PP内外价差的差异幅度的变化和PE-PP进口量之差的变化是否存在一定的负向相关。

上文图5中,笔者用红色的线来描述了PE内外价差和PP内外价差两者差值的变化趋势(左轴,逆序),用蓝色的线来代表PE-PP进口量之差的月度环比变化(右轴)。另外,在本文中,聚烯烃的内外价差笔者按照外盘减去内盘价差来进行计算,当内外价差为正数时显示内盘价格倒挂外盘价格,而当内外价差为负数时显示内盘价格顺挂外盘价格。

经过逆序坐标轴之后,发现两者呈现一定的正向相关性,即PE-PP内外价差的差异幅度的变化和PE-PP进口量之差的变化存在一定的负向相关性,这与我们的观点相互印证。其内在道理也比较容易理解,当PE-PP的内外盘价差的差异幅度开始走强,显示PE的内外盘价差相对PP的内外盘价差出现扩大,而内外盘价差的扩大又会进一步压缩进口利润的空间,进而会导致内外盘价差扩大的一方出现进口的减少,也即PE的进口量相对增幅会不及PP的进口量增幅,从而最终导致PE-PP进口量之差的幅度相对缩小。

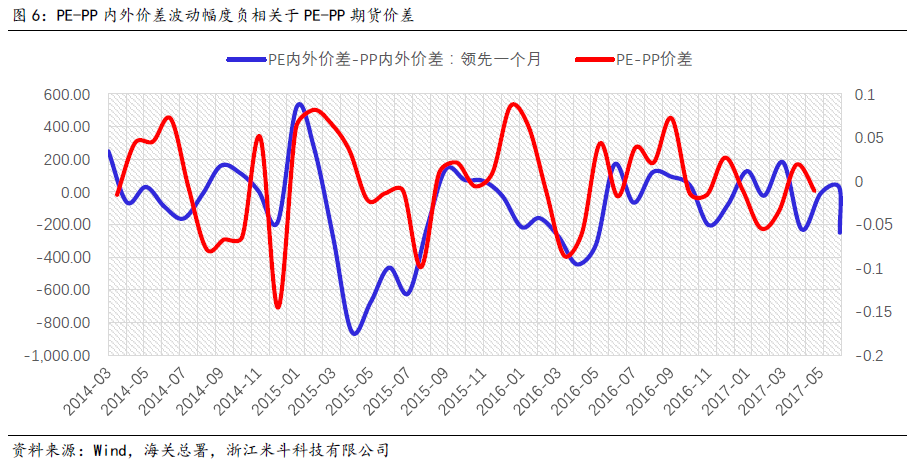

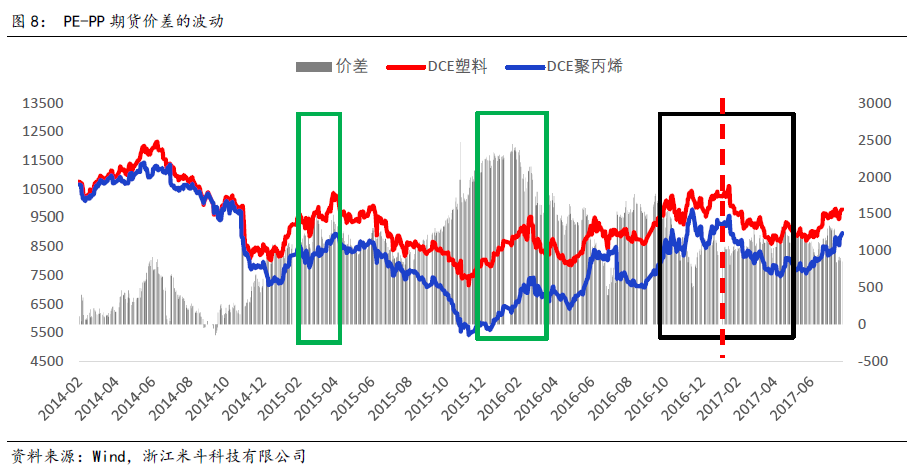

其次,我们来验证PE-PP内外价差的差异幅度的变化和PE-PP期货价差的变化是否存在一定的相关性,以及他们的传导路径是怎么样的。

上文图6中,笔者用红色的线来描述了PE内外价差和PP内外价差两者差值的变化趋势(右轴),用蓝色的线来代表PE-PP期货价差变化趋势(左轴)。

经过观察,我们发现,两者呈现一定的正向相关性,即PE-PP内外价差的差异幅度的变化和PE-PP期货价差的变化存在正向相关性。那么,这其中的传导路径是怎么样的?

笔者猜测,这可能是从PE-PP内外价差的差异幅度变化传导至PE-PP进口量差异幅度的变化,进而传导至PE-PP期货价差幅度的变化。其逻辑也很简单,即当PE-PP的内外盘价差的差异幅度开始走强,即显示PE的内外盘价差相对PP的内外盘价差出现扩大,而这又会导致PE进口量相对PP进口量的减少,而PE端进口供给压力的减少又会给盘面一定的支撑,进而导致PE-PP期货价差的扩大,反之亦然。

那么,PE-PP进口量之差的环比变化趋势和PE-PP期货价差的波动是否存在一定的相关性?

最后,我们来验证一下PE-PP进口量之差的环比变化趋势到PE-PP期货价差的波动是如何传导的,以及两者是否存在一定的相关性。

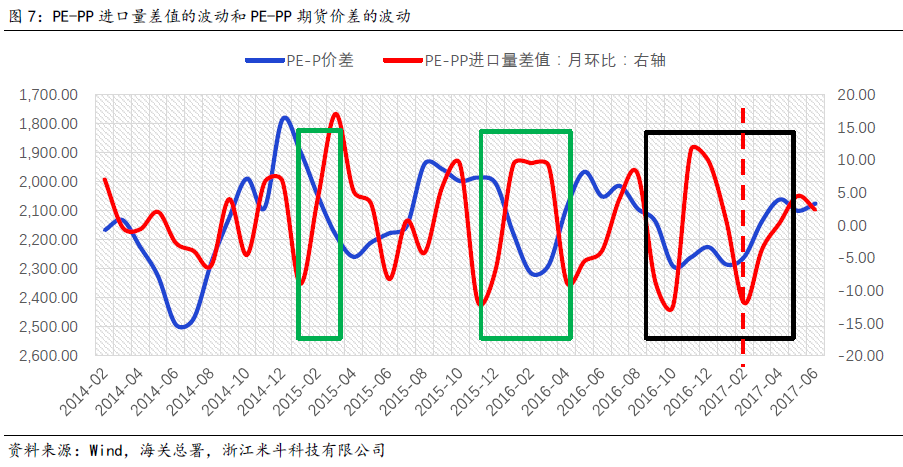

上文图7中,蓝色线条的走势代表PE-PP期货价差的波动趋势(左轴,逆序),红色线条走势代表了PE-PP进口量之差的月度环比变化(右轴,%)。

直观上看,两者走势并不存在可持续性的、牢固稳定的相关性,而是时而呈现正相关,时而呈现负相关。那么,我们需要解答的是,何时两者负相关,何时两者正相关?

例如,图7中笔者标注的黑色方框内的周期下,两者走势基本呈现负相关性(注意,这里左轴是逆序刻度,图表中的正相关代表了真实意义上的负相关),而在笔者标注的绿色方框内的周期下,两者走势基本呈现明显的正相关性。我们知道,在黑色方框内的周期下,逆序之后是正相关,即真实的负相关性,而负相关性代表了PE-PP进口量之差到PE-PP价差的传导是顺畅的,简单来讲,即当PE进口增量大于PP进口增量的时候,PE相对表现较弱势于PP,这符合常理上的认知习惯。但是,我们注意到,在黑色方框内的红色虚线的左边和右边区域里,两者呈现了程度不一样的负相关。那么,这又是为什么?

结合图8中PE-PP期货价差来看,红色虚线的左边区域显示价格处在上涨趋势中,即2016年10月至2017年2月初;而在红色虚线的右边区域中,价格呈现下跌趋势,即2017年2月中旬至2017年5月初。换言之,在价格下跌趋势中,PE-PP进口量之差的环比趋势变化对PE-PP期货价差的影响相对强烈,而在价格上升趋势中,则不是非常明显。笔者猜测,这可能是因为在价格趋势性的下跌过程中,行业存在去库存过程,边际的进口增量对市场的影响会有所加强。

接下来,我们再把注意力转移到笔者标注的绿色方框区域内,可以注意到,绿色方框内的情况显示了PE-PP进口量之差到期货价差的传导是不顺畅的,因为在图形上两者呈现负相关性,即真实的正相关性(因为是逆序),也即当PE进口增量大于PP进口增量的时候,PE相对表现反而较强势于PP,这于我们通常的认识相违背。那么,这又是为什么?

在此判断的基础上,我们再次结合图8来看,同样是在绿色方框的区域内,我们注意到,此时价格多数时间是呈现单边的上涨趋势之中。图7和图8中的绿色方框对应的时间周期分别是2015年1月至4月和2015年12月至2016年4月。笔者猜测,这可能是因为,在价格上涨过程中,行业处在补库存进程中,供给端边际的增量被投机性需求(投机性需求主要来自价格上涨后业者对后市乐观的预期好转)和刚性需求所化解,进而弱化了供给端边际的压力。

整体而言,PE-PP进口量差异对PE-PP期货价差的传导在单边价格趋势下跌的过程中多数时间是有效的,两者存在负相关性;而在单边价格上涨的趋势中,从进口量之差到期货价差的传导多数时间是无效的。

最后,附上小诗一首,虽然是同样的内外盘价差变化;但是,在不同的时点,不同的市场情况下,所带来的影响却是大相径庭。而我们所能做的,只有深入思考,细细推敲,而这也正是研究的乐趣之所在。

《题都城南庄》

----崔护

去年今日此门中,人面桃花相映红。

人面不知何处去,桃花依旧笑春风。

【版权与免责声明】

1.凡本网注明“来源:米斗网”的所有文字、图片、音视和视频文件,版权均为米斗网独家所有。如需转载请与0571-87661392联系。任何媒体、网站或个人转载使用时须注明来源“米斗网”,违反者本网将追究其法律责任。

2.米斗网所收集的部分公开资料来源于互联网,转载的目的在于传递更多信息及用于网络分享,并不代表本站赞同其观点和对其真实性负责,也不构成任何其他建议。

3.米斗网所提供的信息,只供参考之用。本网站不保证信息的准确性、有效性、及时性和完整性。

4.如果您发现网站上有侵犯您的知识产权的作品,请与我们取得联系,我们会及时修改或删除。

本文地址: login.midou888.com/news/info/id/882.html

关注米斗网,更有料!

关注米斗网,更有料!