闭市时间倒计时:0 : 0 : 0

交易时间:工作日 9:30-17:00

闭市时间倒计时:0 : 0 : 0

交易时间:工作日 9:30-17:00

时间:2016-12-05 | 来源:米斗研究中心

分享到:

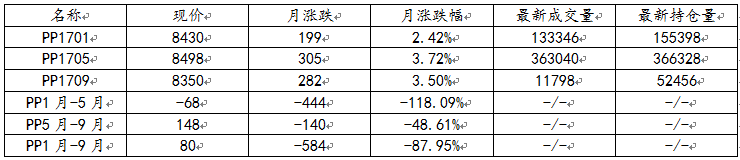

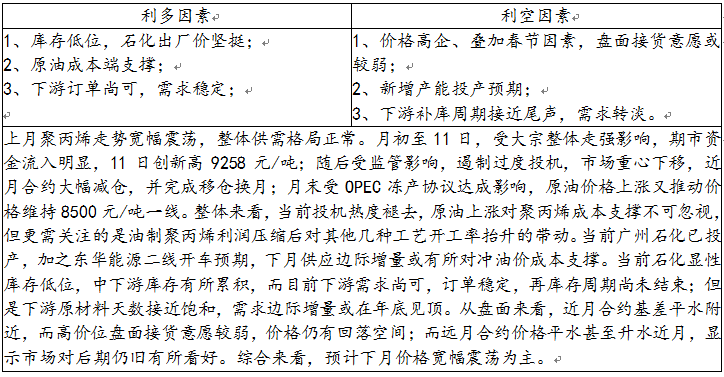

一、摘要

二、供应

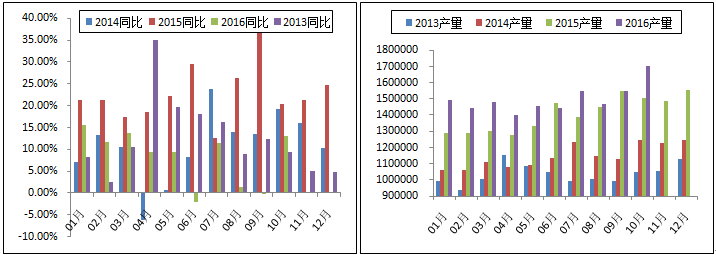

1、国内产量

据统计,因装置检修较少,2016年10月份国内聚丙烯总产量169.9万吨,同比去年增加19.5万吨,增幅12.97%。环比9月份增加15.4万吨,增幅10%。2016年1-10月总计1517.4万吨,同比去年(1388.3万吨)增加129.1万吨,增幅9.30%。市场供应压力有所增加,当前下游原材料库存天数较高,后期若需求边际增量不足,则供应压力将有所显现。

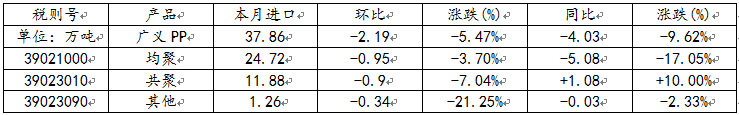

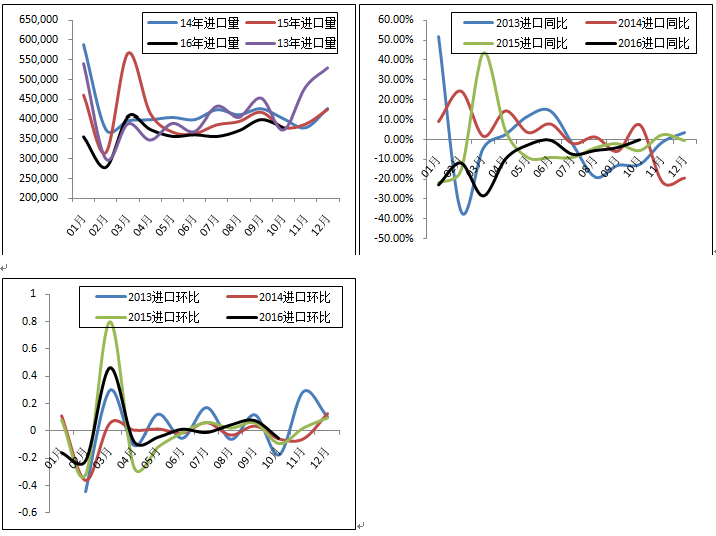

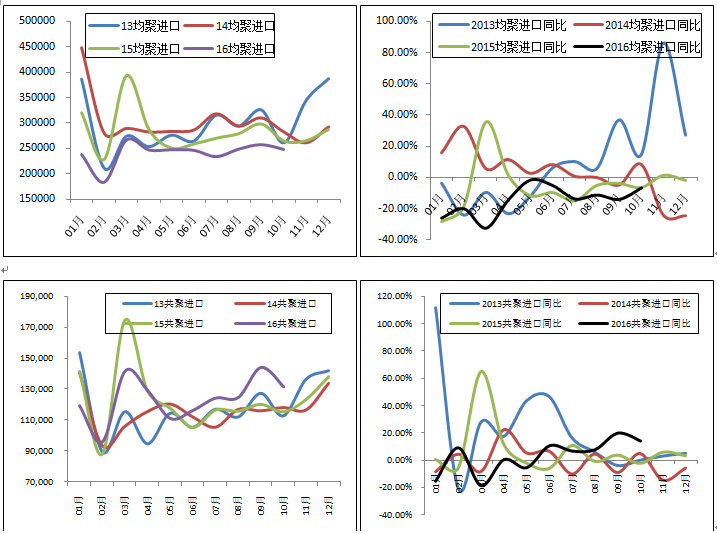

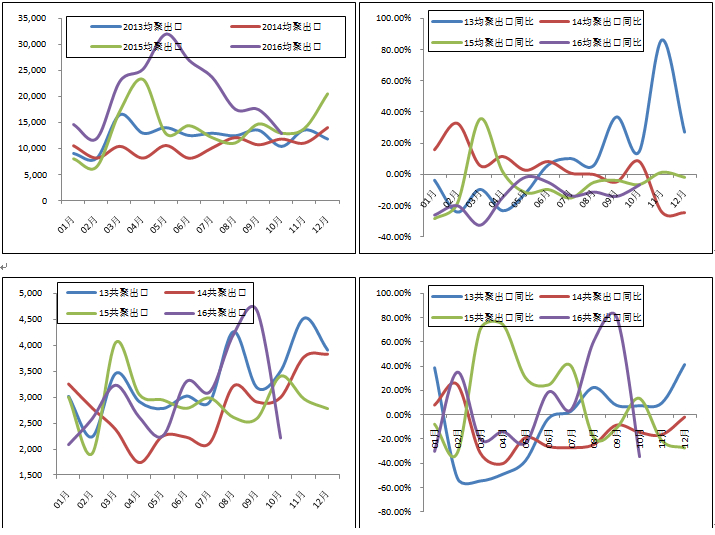

2、进口量

国内PP依存度逐年下降,国产通用料挤占进口通用料,加之人民币贬值影响推高进口价格,均聚同比负增长。而共聚方面内外价差一度收窄至套利窗口打开,贸易商进口共聚有所增加,9月共聚进口同比正增长。预计后期均聚进口维持低位增速,在共聚套利窗口未关闭前,共聚进口依旧维持正增长。

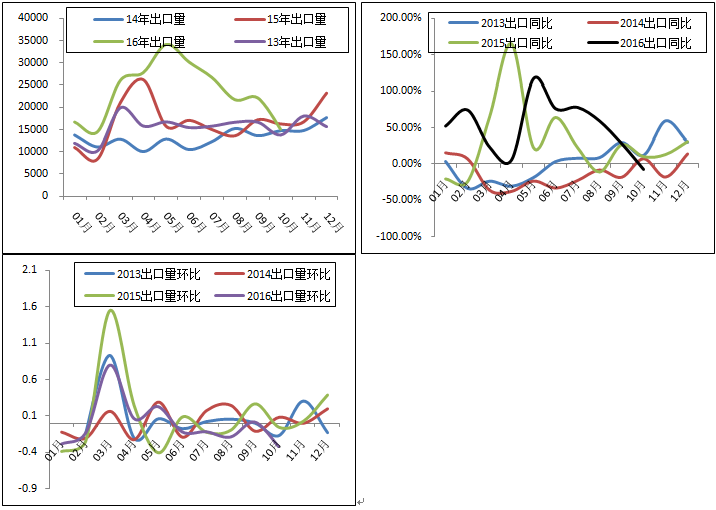

3、出口量

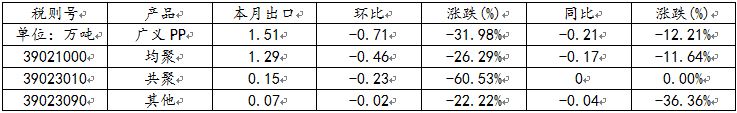

据统计,整体来看,2016年10月广义出口持续下滑,外部装置供应充足;均聚出口走弱,因内盘价格高企;共聚出口从上月高点回落,外部供应充足。

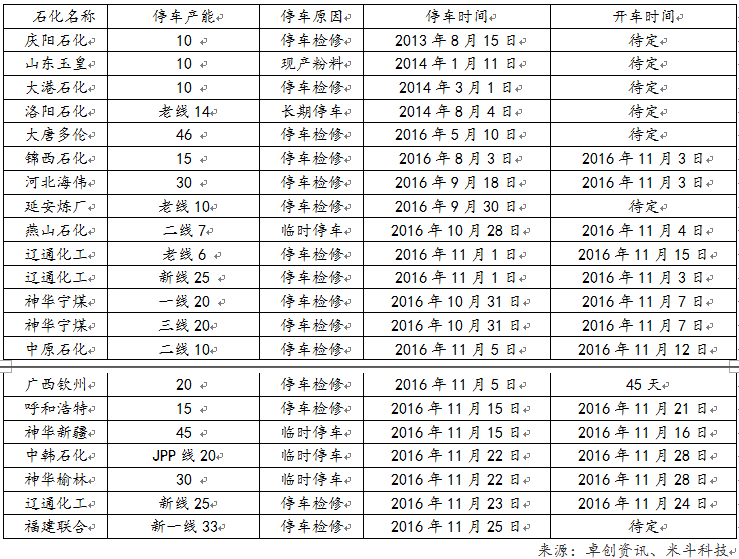

4、国内装置检修

国内装置方面,上月我国聚丙烯装置检修损失量约在19.91万吨,环比十月份的19.95万吨减少0.20%,因计划检修和意外检修较少,整体国内装置检修环比基本持平,市场供应量相对稳定。下月来看,广州石化新线20万吨/年已投产,加之新装置投产(如东华能源二期装置)预期仍在,预计下月检修损失量较少,而新增供应压力增加。

5、国外装置检修

预计亚太地区装置12月份检修较少,和11月基本持平。随着国内价格下跌,内外盘价差倒挂明显,仅少部分低价货源的通用料可流入国内市场,整体供应压力不大。

三、需求

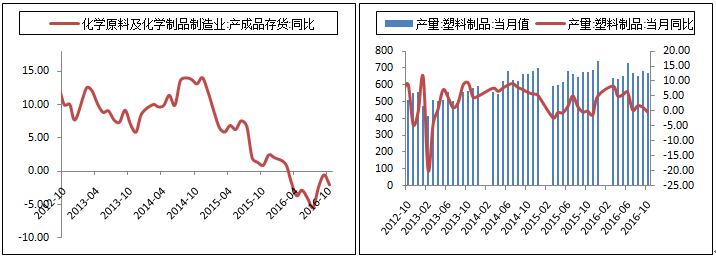

1、塑料制品以及原材料库存

据国家统计局数据统计,2016年10月我国塑料制品产量为671.8万吨,同比下降0.3%;1-10月,我国塑料制品总产量为6264.8万吨,同比增长3.3%。塑料制品产量累积增速同比提升,预示着下游生产需求以及补库需求的提升;此外,化学原材料及化学制品制造业2016年1-10月累积同比增速-2.46%,原材料库存仍旧低位。因此,长周期内或可期待从下游补库传导至上游补库的发生。

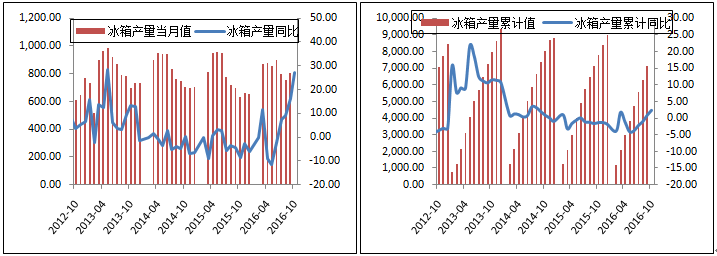

2、白色家电

据国家统计局数据统计,2016年10月我国家用电冰箱产量当月同比上升27%;1-10月累计同比增速约2%。白色家电需求回暖,销售增速尚可,对聚丙烯需求有所提升。

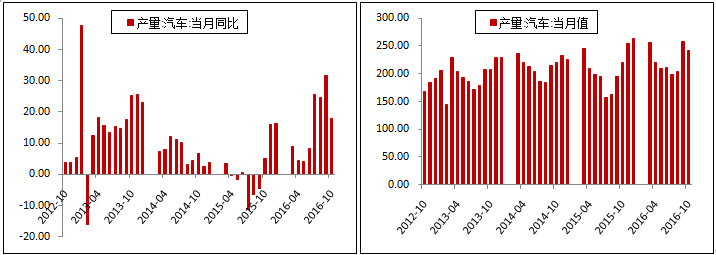

3、汽车

据国家统计局数据统计,2016年10月我国汽车产量当月同比上升18%;1-10月累计同比增速约12.73%。因需求好,加之购置税减半政策推动,全年汽车产量增速明显,带动聚丙烯需求抬升。

从汽车产销率累计同比来看,2016年前三季度增速维持1%-1.5%,产量增速较快;同时,库存2016年前三季度累计增长,截止第三季度,汽车库存较年初增速21%。整体来看,汽车产量增速大于需求,随着库存进一步累积,叠加高基数影响,未来或可看到汽车增速销量有所放缓,对聚丙烯需求支撑有所拖累。

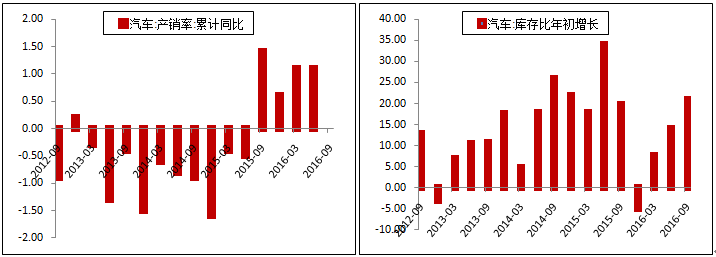

4、BOPP、注塑、塑编

上月BOPP开工环比持平,维持63%。下游制品价格有所抬升,新增订单需求较好,整体开工率稳定,对粒料需求尚可,企业现金流稳定,原材料库存天数维持一周左右。加之12月圣诞节等因素,包装需求加好,预计订单或可持续。

上月塑编月均开工率67%,环比10月抬升2%。主因订单需求稳定,但原材料价格高位接货意愿较弱,利润有所挤压,现阶段刚需采购为主。

上月注塑月均开工率62%,环比下滑1%。因订单需求较塑编较差,加之原材料价格高位,除正常生产外,需求一般,表现平平。

四、现货价格走势

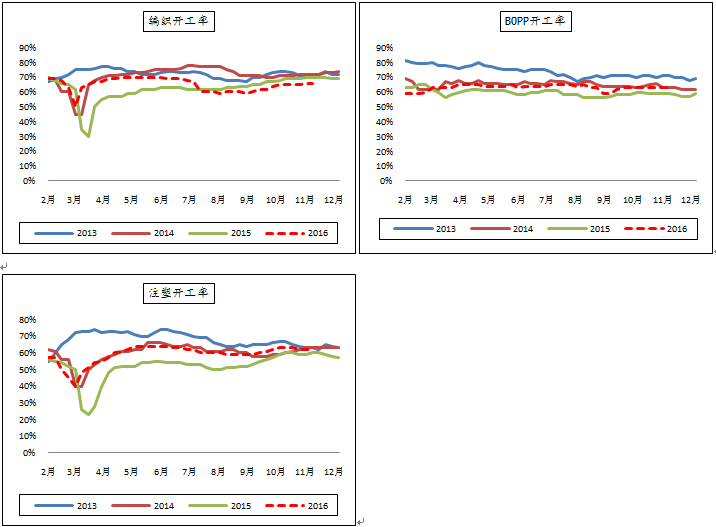

1、人民币价格

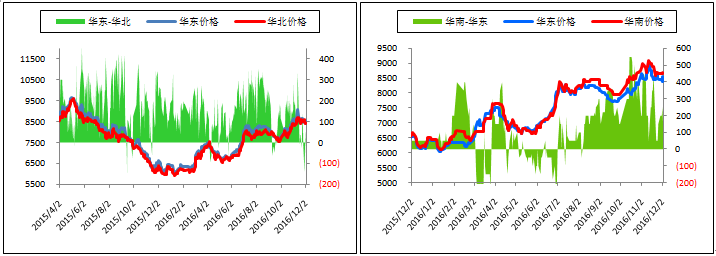

人民币价格方面,上月国内华北、华东和华南三大地区涨跌不一。其中,华南拉丝跌幅最多,华北拉丝涨幅最大,华东涨幅其次。华南前期因运输问题和货源紧缺影响价格偏高,后期随着问题逐步得以缓解,价格出现明显回落。华东地区现货价格月中振幅较大,受期货影响明显;而华北地区亦受到期货情绪影响成交乐观,价格出现明显上涨。

从地区间价差来看,华东-华北价差上月下跌月110元/吨至90元/吨的价差,主要受到华北成交偏暖,价格上涨带动价差收窄;上月华南价格回落亦带动华南-华东价差回落至150元/吨。当前地区间价差合理,后期关注期货盘面持仓变化,若多头接货意愿较弱,PP1701价格或有所回落,进而带动华东价格回落。

2、美金价格

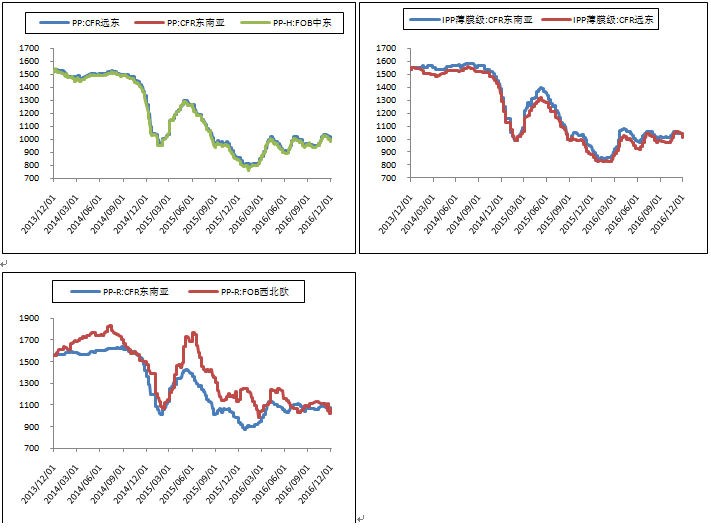

PP国际价格方面,均聚、IPP膜级以及无规共聚聚丙烯上月市场买气有所回落,价格小跌。外盘装置运行正常,整体供应充足,价格压力仍存。

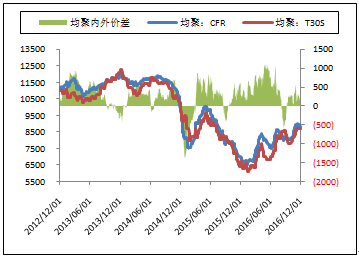

3、内外价差

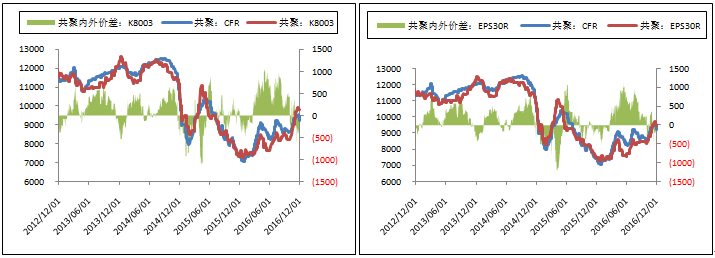

上月外盘共聚价格跌幅明显,而内盘价格坚挺,整体外盘-内盘价差收窄,顺挂明显;套利窗口打开,进口优势明显,预计共聚下月到港量仍旧较高。

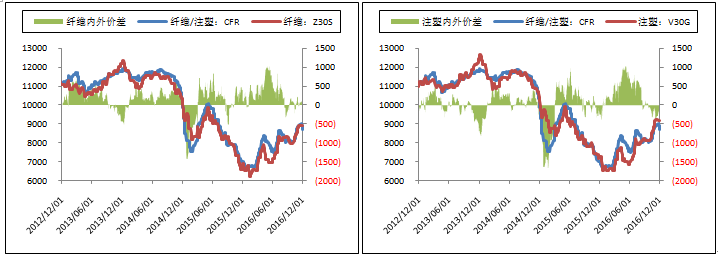

受外盘价格下跌影响,上月注塑、纤维内外价差顺挂亦有所扩大,内盘价格相对坚挺,而外盘整体货源充足,价格涨幅有限,预计下月价差维持顺挂。

上月均聚内外价差倒挂有所收窄,主因内盘价格坚挺,而外盘涨幅有限;随着交割临近,内盘价格或有所回落,倒挂或仍旧维持当前水平,均聚进口走弱。

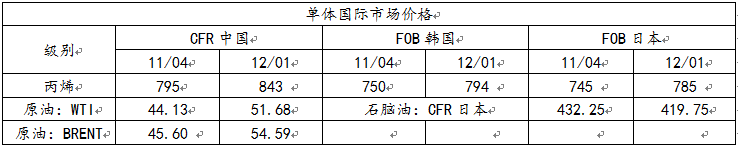

五、单体价格走势

1、原油、石脑油

2016年11月30日,维也纳会议达成冻产协议,会议声明自2017年1月开始,有效期6个月,OPEC国家减产120万桶/天,达到目标3250万桶/天。其中沙特减产48.6万桶/天,伊朗增产9万桶/天,伊拉克减产21万桶/天,其他OPEC国家减产56.7万桶/天。非OPEC国家承诺减产60万桶/天,其中俄罗斯承诺减产30万桶/天。原油供应端的收缩将带来供需面的加速平衡,加之冬季需求旺盛,油价在50美金一线获得基本面支撑;但是,在上方60美金附近有有页岩油增产压力。

油价上涨主要有两个方面影响,其一,能化产品成本支撑,若保持当前汇率稳定,油价上涨10美金至60美金,则聚丙烯油制成本上涨约784元/吨。油制利润的压缩,向其他几种工艺的传导,可能会提高其他工艺的开工率,市场供应会起来一点;除非是14、15年那种大的油价腰斩行情,否则想要聚烯烃价格跳涨比较困难;其二,油价抬升抬高美国利率中枢,加息预期强,市场交易这种加息预期,使得资金流出更加快速,对兴新市场(国内)不利的。再加上2016年推迟的投产和2017年新增产能,还有3月仓单集中注销、春节因素,或对冲了成本端的支撑,使得价格上方空间有限。

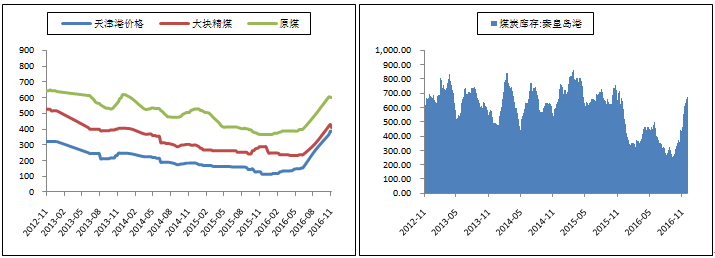

2、煤炭

当前市场原煤坑口价和秦皇岛市场动力煤成交价高企,港口库存已经累积至往年平均水平,下游煤炭库存逐步累积,且西北运力问题逐步缓解。整体来看,煤炭价格当前价格上涨空间实已有限。

3、甲醇

甲醇港口库存有所下降,加之原油冻产协议影响,整体价格走势偏强,对聚丙烯支撑较强,预计随着西北运输问题逐步缓解,港口库存上升,价格或高位震荡,对聚丙烯成本边际影响有所减弱。

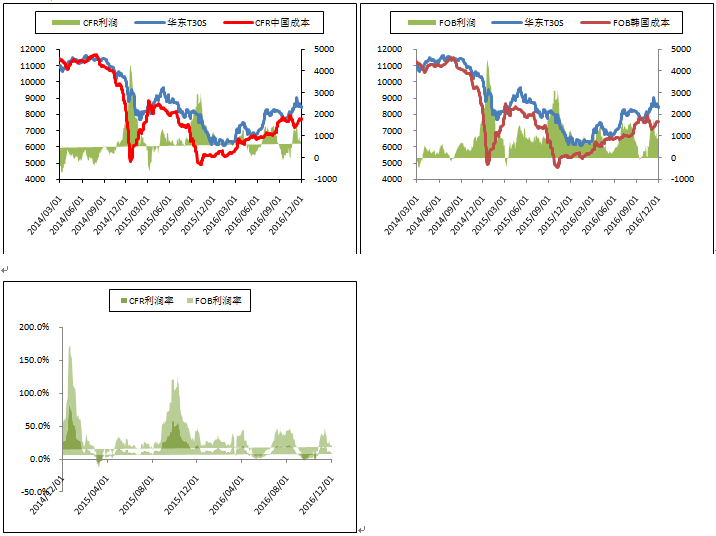

六、各工艺成本测算

1、丙烯制成本和利润

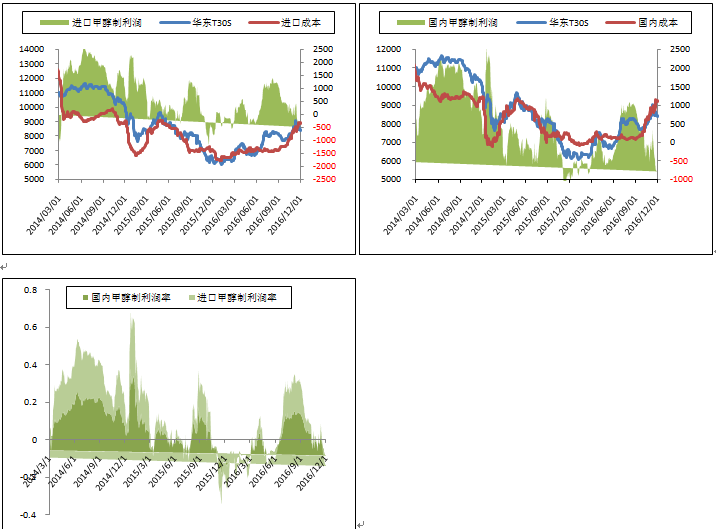

受丙烯价格坚挺影响,CFR中国和FOB韩国丙烯制成本有所抬升,此外,人民币价格贬值亦对进口成本有所抬升,当月进口丙烯制成本上升带动利润有所下滑。当前丙烯下游需求尚可,市场买气较足,对进口丙烯制聚丙烯成本支撑较强。

2、甲醇制成本和利润

上月受甲醇价格上涨和人民币贬值影响,进口甲醇制聚丙烯出现亏损,MTO盘面利润有所收窄,预计后期甲醇价格有所回落、人民币贬值有所放缓,进而推动MTO转好,可以考虑在远月合约操作PP-3*MA的做多MTO盘面利润的策略。

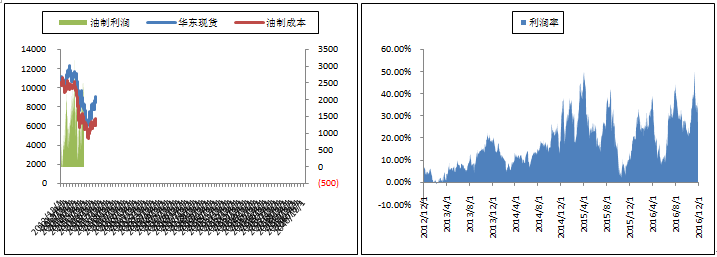

3、油制成本和利润

维也纳会议冻产协议达成,油价走强,需要关注油制利润的压缩,向其他几种工艺的传导,可能会提高其他工艺的开工率,市场供应会起来一点;除非是14、15年那种大的油价腰斩行情,否则短期内想要聚烯烃价格跳涨比较困难。

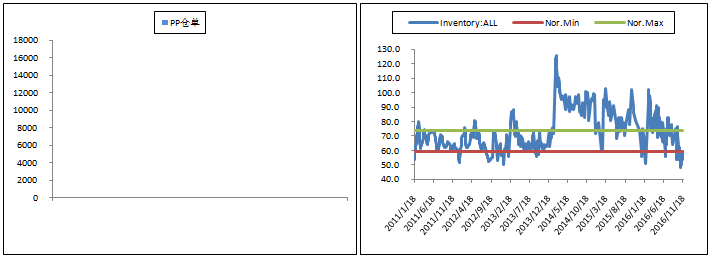

七、库存及仓单

截至12月02日,聚丙烯大商所仓单10256手,石化库存约56万吨。当前市场价格高位,盘面接货意愿较差,持仓量较往期交割月较少,加之仓单量较多,后期市场压力仍存。

从产量、进口、出口计算表需9月环比增10.43万吨,10月环比增13.92万吨;而上游库存9月环比降20.5万吨,10月环比增6万吨,可计算中下游库存9月环比增30.93万吨,10月环比增7.92万吨,下游需求逐渐饱和,中游累积库存较高。若后期市场新增装置投产落实,但需求消化力度有限,供应平衡或将向供应偏多转移,对价格形成压制。

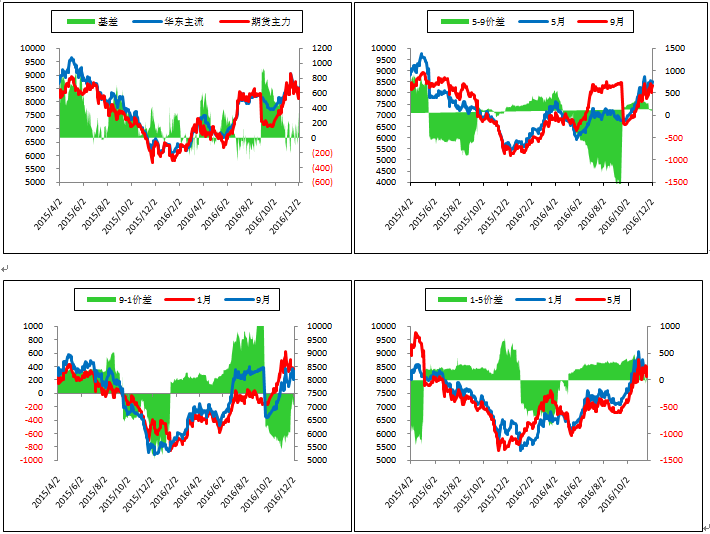

八、套利分析

上月主力由近月转为远月,市场对后市预期较强,远月价格涨幅较大,PP1-5正套出现远月升水格局。受原油价格走强、价格上涨预期,上月月间价差收窄,近月基差收窄至平水附近。当前PP5-9价差较小,远月新增产能较多,或可长线做多跨月价差。

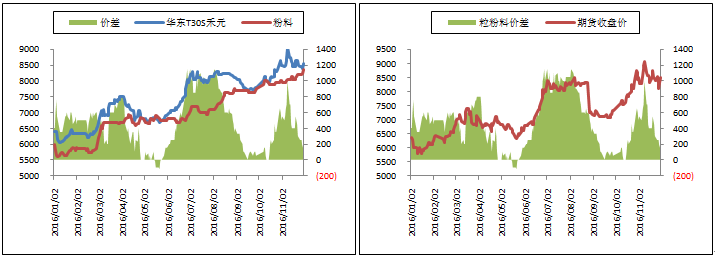

九、粒料-粉料价差

截止12月02日,华东粉料价格市场成交价8350元/吨,粉料价格较上月涨幅明显;而粒料价格上月涨幅有限,粒料-粉料价差收窄至200元/吨。

上月丙烯单体价格重心抬高,粉料价格上涨带动开工率回暖,而粒料价格涨幅有限,粒粉价差收窄,已回落至正常水平。

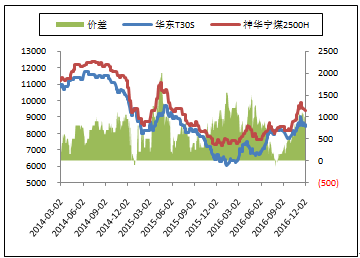

十、共聚-均聚价差

截止12月02日,华东宁煤2500H市场成交价9400元/吨,较上月下跌150元/吨;价差850元/吨,价差较上月收窄200元/吨。共聚价格跌幅有限,华东均聚高位震荡,整体价差小幅收窄。后期预计共聚价格仍旧有回落空间,而均聚供应逐渐增加后对市场价格亦形成一定压制。

【版权与免责声明】

1.凡本网注明“来源:米斗网”的所有文字、图片、音视和视频文件,版权均为米斗网独家所有。如需转载请与0571-87661392联系。任何媒体、网站或个人转载使用时须注明来源“米斗网”,违反者本网将追究其法律责任。

2.米斗网所收集的部分公开资料来源于互联网,转载的目的在于传递更多信息及用于网络分享,并不代表本站赞同其观点和对其真实性负责,也不构成任何其他建议。

3.米斗网所提供的信息,只供参考之用。本网站不保证信息的准确性、有效性、及时性和完整性。

4.如果您发现网站上有侵犯您的知识产权的作品,请与我们取得联系,我们会及时修改或删除。

本文地址: login.midou888.com/news/info/id/492.html

关注米斗网,更有料!

关注米斗网,更有料!